第198期 荆楚粮油:油粕早评1.7

时间:2015-01-06 19:34

菜粕菜油:

美豆指数元旦期间未跌破前期1000的整数关口,昨日回收上60日线,使得趋势继续维持在【1000,1100】的区间震荡。后期主要关注南美天气情况是否适宜大豆生长,目前南美大豆正处于生长期,假如阿根廷和巴西天气一直都比较适合大豆生长的话,势必带来那没大豆的丰产,在美豆丰产既定现实下,南美大豆继续丰产的话,将导致全球大豆供应性过剩,进一步打压CBOT大豆期货价格。从而导致国内粕类油脂将继续延续弱势震荡行情。

就菜粕而言,目前市场上利多因数不多,主要关注DDGS进口政策的变动,以及收储政策明年是否将延续的消息。假如延续,这对于菜籽而言无疑是一个刺激性的利好。根据已经种植的油菜籽面积而言,相对去年今年减少了20%,预计明天油菜籽收储价格将会有更大的浮动空间。目前湖北地区大概还剩有7万吨质量不太好的菜粕库存,加工菜籽的油企基本处于停产状态转而加工棉籽,菜粕供应相对较小。在一定程度上预示着,目前菜粕大趋势依旧处于一个弱势震荡的格局中,但是下跌空间并不大。

目前主导菜粕延续弱势的主要因素比较多,首先水产养殖淡季,需求疲软;其次,生猪存栏量处于历史低位,粕类饲料需求疲弱,粕类价格缺乏回升支撑;再者,美豆丰产上市,南美大豆种植面积增加,全球大豆产量增加,整体油脂油料市场承受供应压力。今年到目前为止豆菜价差依旧处于一个较低的水平,豆粕对菜粕的替代性极大增强,直接买豆粕更划算,导致冬储菜粕的概率很低。这就意味着,菜粕的主要需求方在短期内对菜粕的需求量都不会有较大幅度的提高。只有等到今年新的鱼苗放养的时候,这一情况才会改善,并促进菜粕的上涨。

综上所述,菜粕大趋势依旧处于一个弱势震荡的格局中,但是下跌空间并不大,适合高抛低吸操作。目前处于需求淡季没有过多的利多刺激,主要跟随美豆走势,而美豆走势主要关注未来一两个月内南美天气情况即南美大豆生长情况。在操作上建议按震荡趋势高抛低吸操作,笔者近日提示的1509合约2180附近多单设好保护止损后继续持有;前期建议的01合约依托2180的短线多单,昨日未跌破2200,继续持有。同时豆粕和菜粕05合约具备套利机会,具体详细操作欢迎致电来询。

美原油再创阶段新低,而马来西亚遭遇洪涝灾害导致棕榈油减产的短期利好消息在一周的时间里将被消化。尽管每年元旦前油脂出入库非常频繁,销售商拿货备货非常积极,属消费旺季。长期颓弱的油脂行情一直在等待着也需要这样的消息面的刺激来推动其反弹,但是也正因为油脂基本面上的长期弱势对油脂的反弹也不能过分看多,其长期趋势依旧偏弱,依旧以逢高做空为主,趋势反转不是一天两天或者短期的利好刺激所能够改变的。反弹值得期待,但是反转,为时尚早。从供需上看,截至1月2日华东菜油库存小幅下跌6000吨至138130吨(不包括国储油),华南菜油库存112200吨,棕榈油库存和豆油库存始终在60万吨和115万吨左右波动。

仅拿菜油而言,长期从供求上看依旧是维持大趋势弱势格局,2014/15年期末库存预计将达到760万吨,库存消费比达到125%。倘若菜籽油若出现抛储,将会给油脂市场带来一定的利空影响,而抛储政策最早将于明年三月份出台。同时原油下跌趋势尚未改变,原油价格的下跌造成生物柴油的生产利润缩减甚至亏损,使得生物柴油产量下降,将继续拖累油脂走低。据分析机构数据,2015年全球生物柴油产量预计为2730万吨,略低于2014年的预期产量2750万吨,2013年为2630万吨。短期受四季度油脂需求旺季存在反弹的可能,但是需要慎重对待短期的反弹不能过分看多,以反弹逢高空为主。

在操作上,菜油受马来西亚洪涝以及四季度需求旺季的刺激出现较大幅度的反弹,笔者一直提示尽管油脂不管在技术面还是在基本面上看都是偏弱趋势,但是油脂处于超跌状态,反弹在四季度是值得期待的,但是反转为时尚早!建议逢高放空为主。趋势走强观望为主等趋势走出弱势信号便可顺应大趋势进行小止损尝试建仓空单。笔者近日建议的激进投资者05合约依托6130为止损的空单可继续持有,谨慎的可根据日内盘面走势配合60日线进行抛空操作,看收盘价选择是否隔夜留仓,具体建仓区间以及建仓时间操作随时关注笔者早评提示或者盘中来电咨询。

1、行业新闻

中华油脂网:

2013/2014年度全球大豆产量显著增加,新增产量需要很长一段时间来消化。当前,南美大豆正处于生长关键期,当地雨热条件配合,增产预期相对稳固。虽然国内港口大豆库存偏低,但1月到港量预计维持在较高水平,而且,现在大豆压榨利润不错,油厂压榨积极性很高,后市豆粕的供应量恐保持在高位。而下游消费——养殖行业利润微薄,即使“双节”到来,也难以有效提振豆粕需求。

南美大豆丰产预期稳固

2014/2015年度巴西大豆播种工作开局较早,但2014年10月降雨情况并不理想,马托格罗索南部及帕拉纳地区雨量显著少于往年,使得当地播种延后。有机构预计,1月底前巴西能够收割的早熟大豆数量十分有限,通常最早进入收割期的马托格罗索1月底前仅能完成预计产量的5.9%。2014/2015年度巴西最早出口的大豆或在2月上半月装出,而上一年度是在2014年1月底。

2014年11月后南美地区雨量增多,雨热条件的改善极大提高了单产预期。在巴西中西部,退化草场转向大田作物的趋势仍在持续,虽然国际大豆价格走低,但大豆较玉米的种植效益更好,因此2014/2015年度巴西大豆的播种面积仍有不小增幅。根据CONAB的预测,2014/2015年度巴西大豆种植面积增加4.9%,至3166万公顷,单产预计上升6%,至41.3蒲式耳/英亩,总产量或较去年增加11%,至9580万吨。

2014年12月中下旬,马托格罗索西部已经开始收割,单产在51—52.5蒲式耳/英亩。2014年12月至2015年1月是巴西大豆的生长关键期,本月天气情况对最终单产至关重要。

南美另一重要大豆生产国——阿根廷,2014/2015年度的大豆播种工作已经基本完成,新年当周的降雨为土壤补了墒。短期天气预报显示,未来一周,巴西马托格罗索将迎来10—50毫米降雨,南部产区降雨量在30—100毫米;阿根廷北部和中部产区降雨也较充沛,仅布宜诺斯艾利斯雨量略少。

养殖业需求低迷

通常“双节”之前是国内饲料需求旺季,但2014年“三公”消费受到限制,经济增速放缓,使得高蛋白类食材消费并不景气。2014年的大部分时间里,生猪养殖都处于亏损状态。虽然现在养殖业利润较2014年二季度有所好转,但存栏量并没有出现明显增加。截至2014年11月,全国生猪存栏量为4.3亿头,已连续两个月下降,能繁殖母猪数量4368万头,较上年同期减少12%。下游养殖利润欠佳,养殖户补栏积极性不高,对上游蛋白饲料的需求没有增加多少。与此形成鲜明对比的是,国内油厂压榨利润不错,加工热情较高。

从2014年9月中旬开始,随着国际大豆价格的大幅下跌,国内大豆压榨利润快速好转。按照当前江苏张家港地区港口分销大豆及油粕现货价格计算,压榨利润为58元/吨。另外,2014年11月至2015年1月有大量进口大豆到港,压榨原料供应较为充足。据统计,2014年12月到港大豆数量760万吨,月度压榨量或高达710万吨,油、粕供应将显著增加。

尽管目前港口大豆库存偏低,只有440万吨,但预计1月到港大豆数量650万吨左右,油厂压榨量仍会保持在高位。

2、行情回顾及分析

1)菜粕

| 品种 | 开盘价 | 最高价 | 最低价 | 收盘价 | 成交量 | 持仓量 |

| RM1505 | 2220 | 2263 | 2212 | 2243 | 1277816 | 862134 |

RM1505合约日K线图

美豆指数元旦期间未跌破前期1000的整数关口,昨日回收上60日线,使得趋势继续维持在【1000,1100】的区间震荡。后期主要关注南美天气情况是否适宜大豆生长,目前南美大豆正处于生长期,假如阿根廷和巴西天气一直都比较适合大豆生长的话,势必带来那没大豆的丰产,在美豆丰产既定现实下,南美大豆继续丰产的话,将导致全球大豆供应性过剩,进一步打压CBOT大豆期货价格。从而导致国内粕类油脂将继续延续弱势震荡行情。

就菜粕而言,目前市场上利多因数不多,主要关注DDGS进口政策的变动,以及收储政策明年是否将延续的消息。假如延续,这对于菜籽而言无疑是一个刺激性的利好。根据已经种植的油菜籽面积而言,相对去年今年减少了20%,预计明天油菜籽收储价格将会有更大的浮动空间。目前湖北地区大概还剩有7万吨质量不太好的菜粕库存,加工菜籽的油企基本处于停产状态转而加工棉籽,菜粕供应相对较小。在一定程度上预示着,目前菜粕大趋势依旧处于一个弱势震荡的格局中,但是下跌空间并不大。

目前主导菜粕延续弱势的主要因素比较多,首先水产养殖淡季,需求疲软;其次,生猪存栏量处于历史低位,粕类饲料需求疲弱,粕类价格缺乏回升支撑;再者,美豆丰产上市,南美大豆种植面积增加,全球大豆产量增加,整体油脂油料市场承受供应压力。今年到目前为止豆菜价差依旧处于一个较低的水平,豆粕对菜粕的替代性极大增强,直接买豆粕更划算,导致冬储菜粕的概率很低。这就意味着,菜粕的主要需求方在短期内对菜粕的需求量都不会有较大幅度的提高。只有等到今年新的鱼苗放养的时候,这一情况才会改善,并促进菜粕的上涨。

综上所述,菜粕大趋势依旧处于一个弱势震荡的格局中,但是下跌空间并不大,适合高抛低吸操作。目前处于需求淡季没有过多的利多刺激,主要跟随美豆走势,而美豆走势主要关注未来一两个月内南美天气情况即南美大豆生长情况。在操作上建议按震荡趋势高抛低吸操作,笔者近日提示的1509合约2180附近多单设好保护止损后继续持有;前期建议的01合约依托2180的短线多单,昨日未跌破2200,继续持有。同时豆粕和菜粕05合约具备套利机会,具体详细操作欢迎致电来询。

2)菜油

| 品种 | 开盘价 | 最高价 | 最低价 | 收盘价 | 成交量 | 持仓量 |

| OI1505 | 6094 | 6094 | 6044 | 6068 | 30276 | 129796 |

OI1505合约日K线图

美原油再创阶段新低,而马来西亚遭遇洪涝灾害导致棕榈油减产的短期利好消息在一周的时间里将被消化。尽管每年元旦前油脂出入库非常频繁,销售商拿货备货非常积极,属消费旺季。长期颓弱的油脂行情一直在等待着也需要这样的消息面的刺激来推动其反弹,但是也正因为油脂基本面上的长期弱势对油脂的反弹也不能过分看多,其长期趋势依旧偏弱,依旧以逢高做空为主,趋势反转不是一天两天或者短期的利好刺激所能够改变的。反弹值得期待,但是反转,为时尚早。从供需上看,截至1月2日华东菜油库存小幅下跌6000吨至138130吨(不包括国储油),华南菜油库存112200吨,棕榈油库存和豆油库存始终在60万吨和115万吨左右波动。

仅拿菜油而言,长期从供求上看依旧是维持大趋势弱势格局,2014/15年期末库存预计将达到760万吨,库存消费比达到125%。倘若菜籽油若出现抛储,将会给油脂市场带来一定的利空影响,而抛储政策最早将于明年三月份出台。同时原油下跌趋势尚未改变,原油价格的下跌造成生物柴油的生产利润缩减甚至亏损,使得生物柴油产量下降,将继续拖累油脂走低。据分析机构数据,2015年全球生物柴油产量预计为2730万吨,略低于2014年的预期产量2750万吨,2013年为2630万吨。短期受四季度油脂需求旺季存在反弹的可能,但是需要慎重对待短期的反弹不能过分看多,以反弹逢高空为主。

在操作上,菜油受马来西亚洪涝以及四季度需求旺季的刺激出现较大幅度的反弹,笔者一直提示尽管油脂不管在技术面还是在基本面上看都是偏弱趋势,但是油脂处于超跌状态,反弹在四季度是值得期待的,但是反转为时尚早!建议逢高放空为主。趋势走强观望为主等趋势走出弱势信号便可顺应大趋势进行小止损尝试建仓空单。笔者近日建议的激进投资者05合约依托6130为止损的空单可继续持有,谨慎的可根据日内盘面走势配合60日线进行抛空操作,看收盘价选择是否隔夜留仓,具体建仓区间以及建仓时间操作随时关注笔者早评提示或者盘中来电咨询。

3、现货行情分析

1)菜粕

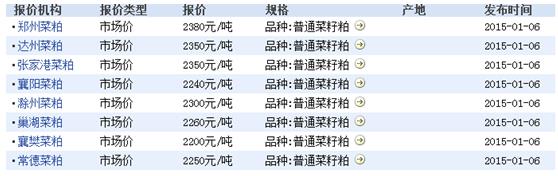

今日各主要地区菜粕现货报价(16)

从上图我们可以看到,菜粕现货均价基本在2291元/吨,与RM主力合约1505存在48元的价差,相较昨天缩小25元,菜粕价格内陆沿海高,中部主产区低。

2)菜油

今日各主要地区菜油现货报价(20)

从上图我们可以看到,菜油现货均价基本在6975元/吨,与OI主力合约1505存在907元的价差,相较于昨天缩小60元。

新湖期货有限公司武汉营业部 商品事业部 荆楚粮油 13476233432 027-88752098

免责声明:

本报告的信息均来源于公开资料,我公司对这些信息的准确性和完整性不作任何保证,也不保证所包含的信息和建议不会发生任何变更。我们已力求报告内容的客观、公正,但文中的观点、结论和建议仅供参考,报告中的信息或意见并不构成所述品种的操作依据,投资者据此做出的任何投资决策与本公司和作者无关。